印花稅的十大變化

印花稅的十大變化

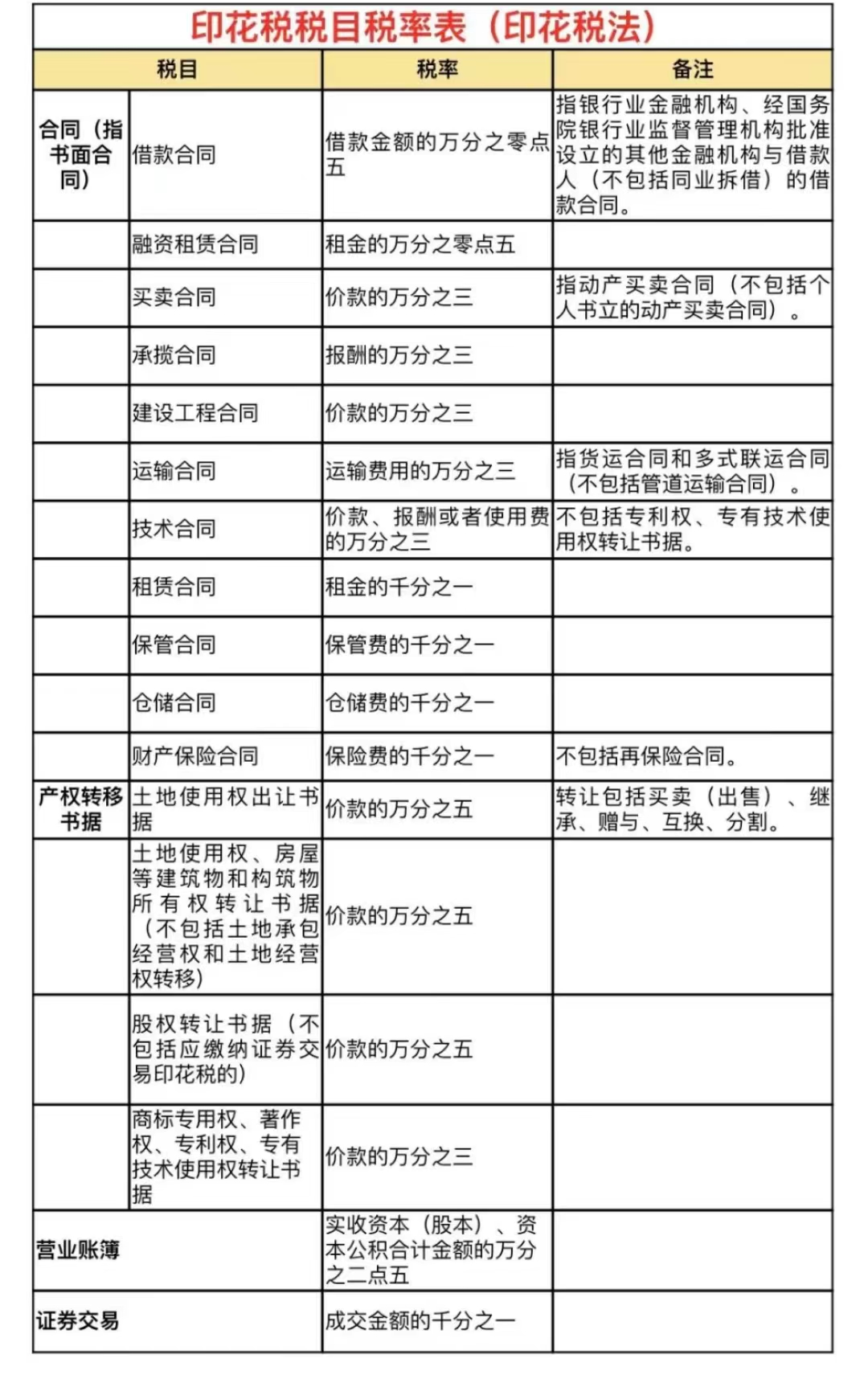

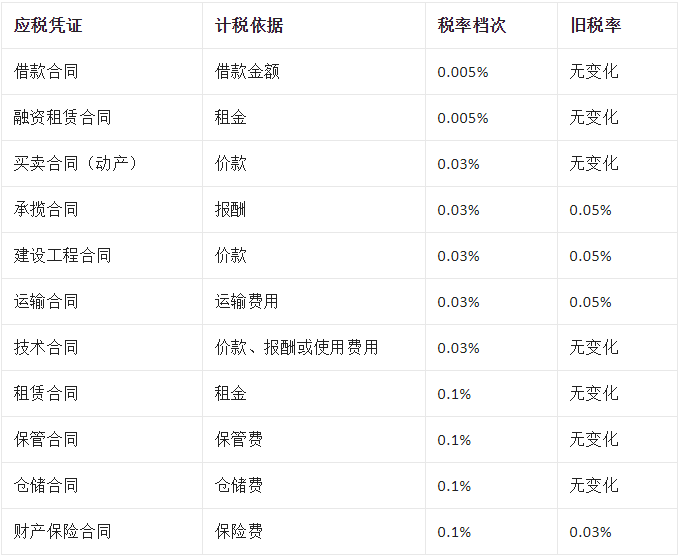

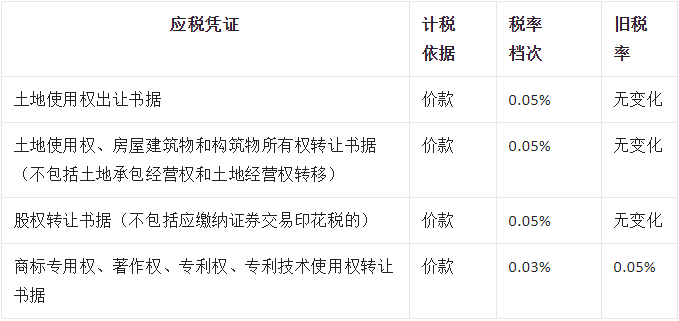

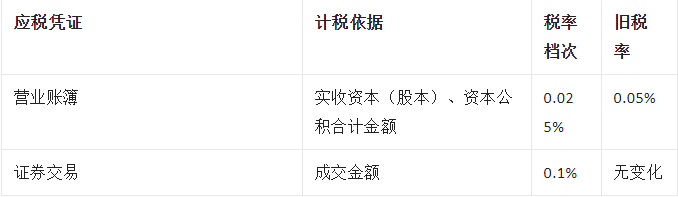

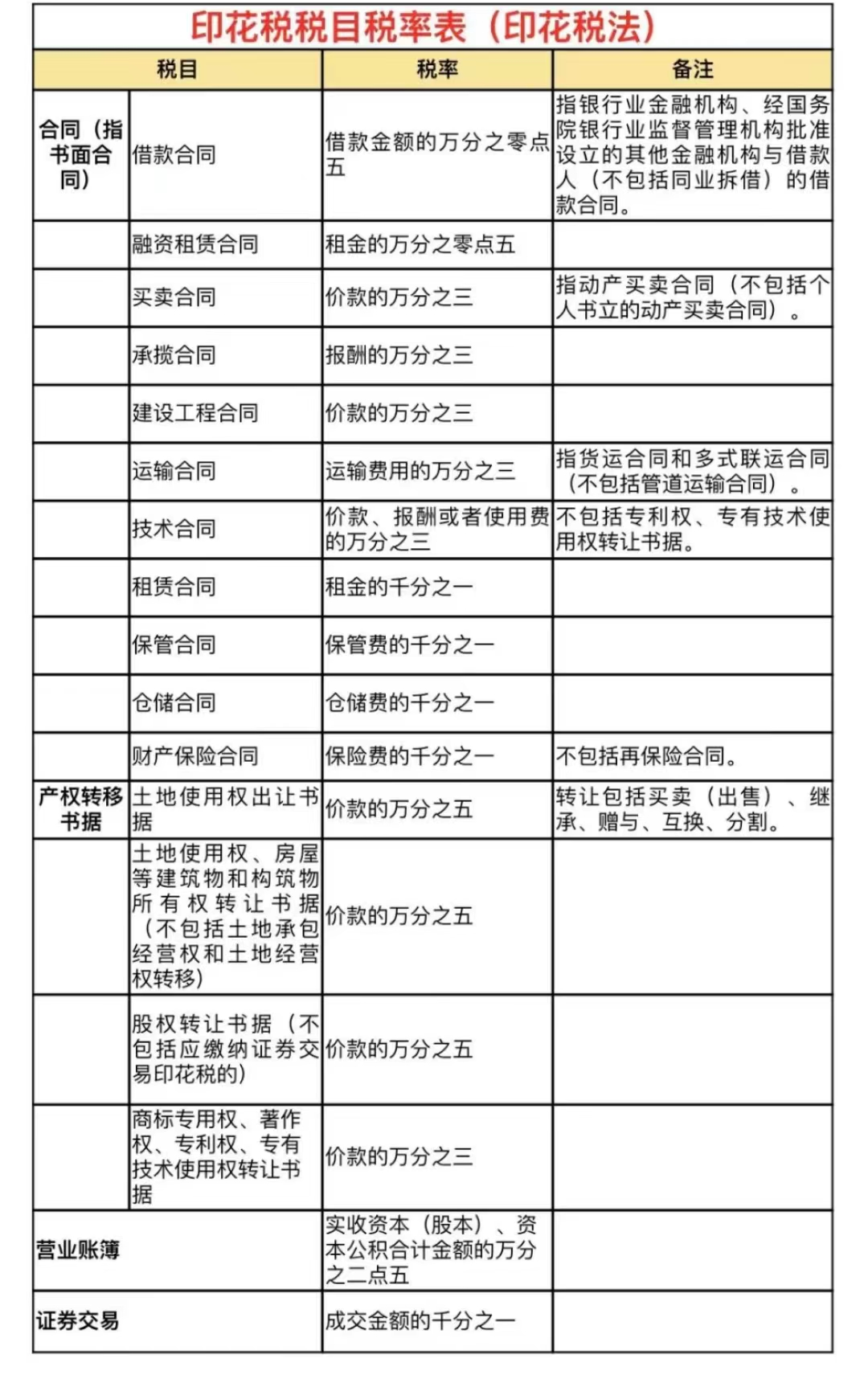

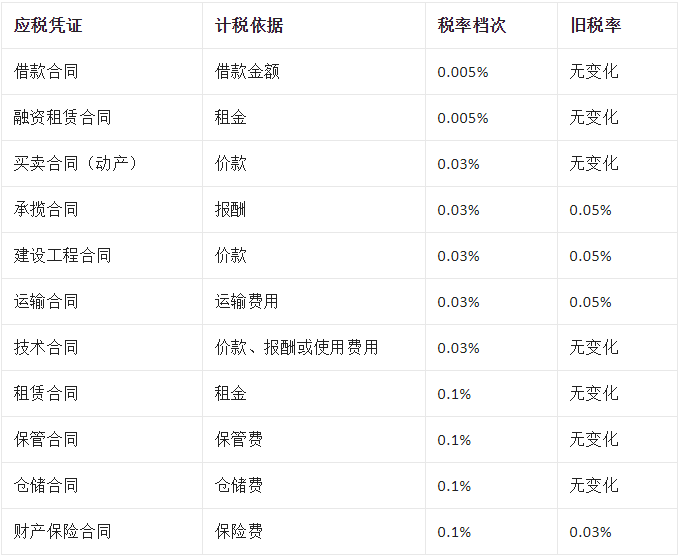

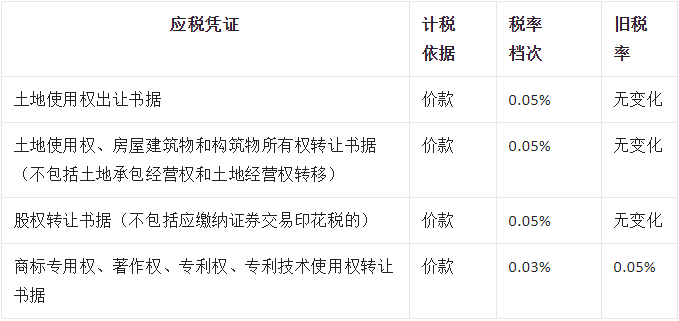

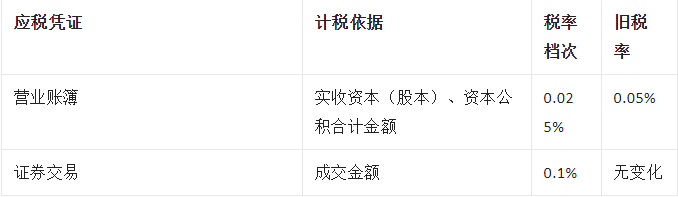

① 對納稅人的規定:在中華人民共和國境內書立應稅憑證、進行證券交易的單位和個人,為印花稅的納稅人,應當依照本法規定繳納印花稅。在中華人民共和國境外書立在境內使用的應稅憑證的單位和個人,應當依照本法規定繳納印花稅。② 執行時間:新印花稅法從2022年7月1日起執行。③ 縮減了征稅范圍:取消對權利、許可證照每件征收5元印花稅的規定。④ 降低了稅率1)承攬合同、建設工程合同、運輸合同印花稅的稅率從原先的萬分之五降低為萬分之三;2)部分產權轉移合同降低稅率:商標權、著作權、專利權、專有技術使用權轉讓書據印花稅稅率從原先的萬分之五降低為萬分之三。3)營業賬簿印花稅稅率從原先按對“實收資本和資本公積合計”的萬分之五降低為萬分之二點五。⑤ 明確增值稅不作為計繳印花稅依據注意:如果納稅人簽訂合同是含稅價,未單獨列明增值稅的,則需按全額計繳印花稅。⑥ 取消了尾數規定,直接按實際計算稅額納自2022年7月1日起,納稅人計算印花稅時不用四舍五入了,以后你算出來多少就是多少,再也不用擔心應繳與實繳的差異了。⑦ 取消了輕稅重罰的做法,統一按征管法執行⑧ 證券交易印花稅被納入法律規范證券交易印花稅被納入征收范圍,可消除開征證券交易稅的擔心。⑨ 規定了同一應稅憑證多方所持計稅金額同一應稅憑證有兩方以上當事人書立的,按照各自涉及的金額分別計算應納稅額。原規定為“由各方就所執的一份各自全額貼花。⑩ 明確減、免征印花稅的范圍國務院對居民住房需求保障、企業改制重組、支持小型微型企業發展等情形可以規定減征或者免征印花稅,報全國人民代表大會常務委員會備案。

01合同(指書面合同)印花稅稅率變化比較

02產權轉移書據印花稅稅率變化比較

03其他印花稅稅率變化比較

04關于印花稅疑點或難點問題解析

1)借款合同是指銀行金融機構、經國務院銀行監督管理機構批準設立的其他金融機構與借款人(不包括同業拆借)的借款合同。不包括其他企業和個人之間的借款合同。

2)買賣合同指動產買賣合同(不包括個人書立的動產買賣合同)。

3)運輸合同指貨運合同和多式聯運合同(不包括管道運輸合同)。

4)技術合同不包括專利權、專有技術使有權轉讓書據。

5)財產保險合同不包括再保險合同。

6)建設工程合同是承包人進行工程建設,發包人支付價款的合同,包括工程勘察、設計、施工合同。

7)增值稅不作為計繳印花稅依據,如果合同中沒有單列增值稅,只是在合同中寫了價稅合計金額,則按價稅合計金額作為計稅依據。

(責任編輯:海明聯合能源集團有限公司)